Por Flávio Calife e Bruna Martins

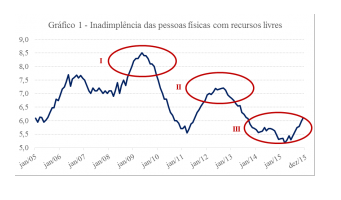

Os dados históricos de inadimplência do consumidor mostram que o comportamento desta variável costuma ser muito volátil, com pequenos períodos de estabilidade. Nos últimos dez anos, acompanhamos apenas dois períodos de calmaria, um entre 2007 e 2008, momento pré-crise financeira, e outro mais recente, entre 2014 e 2015.

Após esses tropeços ao longo de sua história, a inadimplência surpreendentemente manteve-se estável neste atual cenário de turbulência macroeconômica, devido principalmente ao aprendizado de concedentes e tomadores de crédito. Os concedentes adaptaram suas políticas de crédito ao crescimento da inadimplência; os consumidores apertaram seus orçamentos com a piora do mercado de trabalho. Entretanto, a deterioração das variáveis condicionantes da inadimplência – muitas em ritmo mais intenso do que o esperado – fez com que a crise batesse à porta em 2015, mesmo que com algum delay.

As mudanças no mercado de crédito explicam não só os picos da inadimplência em 2009 e 2012, o rápido recuo em 2013, a descrita estabilidade ao longo de 2014 e a volta da escalada em 2015, fatores indispensáveis para o entendimento da tendência esperada para este ano.

No primeiro pico, destacado no gráfico 1, observamos a elevação da inadimplência em 2009. Esta influenciada principalmente pelas modalidades de cartão de crédito e aquisição de outros bens. A grande expansão do crédito foi interrompida pela crise econômica internacional, que levou incertezas ao ambiente econômico a ponto de reduzir os investimentos e prejudicar o mercado de trabalho.

Desta maneira, os consumidores com pouca experiência no manuseio do crédito ficaram expostos ao remanejamento orçamentário, gerando o não pagamento de algumas dívidas.

As causas do segundo pico foram um pouco diferentes. Apesar de também ser observada em conjunto com um boom do crédito, como no primeiro caso, em 2012 a flexibilização dos critérios adotados pelos concedentes foi o problema central. Com as políticas de incentivo ao crédito, que almejavam a recuperação da economia por meio do aquecimento da demanda, algumas modalidades foram expostas ao menor rigor: o financiamento de veículos é o principal exemplo do período.

Este cenário foi preocupante, uma vez que a taxa de inadimplência passou de 5,70%, em janeiro de 2011, para 7,40%, em dezembro do mesmo ano. Mesmo com os condicionantes favoráveis, tais como mercado de trabalho aquecido, redução dos juros e aumento dos prazos.

O terceiro momento, talvez o mais surpreendente, acontece na passagem de 2013 para 2014, quando o cenário já começava a piorar e a economia parou. Mesmo assim, a inadimplência despencou tendo como fator determinante a qualidade da oferta de crédito dos concedentes, colocados em xeque após o período de perdas com a inadimplência.

No quarto momento, o destaque é a estabilidade pela qual a inadimplência persistiu ao longo de 2014, mesmo com todas as objeções do mercado. Ao contrário de 2012, o cenário era pouco favorável, com fraca atividade econômica, inflação e juros em alta, entre outros fatores em deterioração, e as decisões dos concedentes e tomadores de crédito foram preponderantes para o equilíbrio da taxa ao longo do ano.

O ciclo de inadimplência de 2009 deixou o consumidor mais cauteloso e com experiência no mercado de crédito; enquanto o segundo ciclo levou os concedentes a modificar suas carteiras, priorizando as modalidades mais seguras, além de calibrar seus modelos estatísticos de risco, portanto, tornando-os mais seletivos.

A intensificação da adversidade macroeconômica em 2015 caracteriza o quarto momento. Mesmo com queda de 7,3% do saldo com recursos livres das pessoas físicas em termos reais, concedentes mais seletivos e consumidores mais cautelosos, a inadimplência aumentou 0,8 p.p. no ano, atingindo 6,1% em dezembro. Nesse momento, os fatores macroeconômicos como a deterioração do mercado de trabalho e os sucessivos aumentos dos juros e dos preços deflagraram uma significativa diminuição da capacidade de pagamento das famílias.

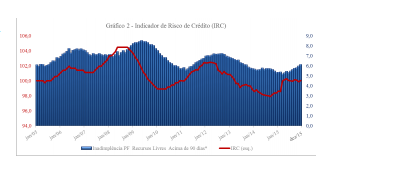

Embora considerados pouco prováveis pelo mercado, principalmente no que se refere ao período de 2014, a Boa Vista SCPC vem acertando os últimos acontecimentos do mercado de crédito, e o Indicador de Risco de Crédito (IRC) pode ser considerado um trunfo no que tange à inadimplência.

Como podemos observar no gráfico 2, o IRC manteve-se comprometido com a tarefa de antecipar a inadimplência, com pelo menos 6 meses de antecedência em relação aos dados oficiais do Banco Central.

O indicador da Boa Vista SCPC é calculado a partir do risco mediano de uma amostra de indivíduos que buscaram crédito no mercado nos últimos 12 meses e geralmente é utilizado para mostrar a tendência dos consumidores de se tornarem inadimplentes.

Como podemos acompanhar pela evolução do gráfico 2, o indicador antecipou os principais episódios da inadimplência. E, de acordo com os últimos dados, o IRC começou a apontar relativa estabilidade para o 1º semestre de 2016 em relação ao fechamento de 2015.

Então, o que esperar para 2016?

Neste ano, a inadimplência deve seguir tendência de alta semelhante à observada ao longo de 2015. O cenário macroeconômico ainda deverá contribuir com uma piora dos indicadores de inadimplência, já que devemos lidar com mais um ano de contração da atividade econômica e mercado de trabalho turbulento, inflação e juros em alta. Estas variáveis corroem o poder de compra dos consumidores, levando-os a recorrer aos empréstimos.

Mesmo com os concedentes mais seletivos e os consumidores cautelosos, os fatores macroeconômicos devem preponderar, elevando a inadimplência das pessoas físicas com recursos livres gradualmente para algo em torno de 6,8%.

(*) Artigo originalmente publicado pelo site do IBEF (Instituto Brasileiro de Executivos de Finanças de São Paulo) em 16 de fevereiro de 2016.