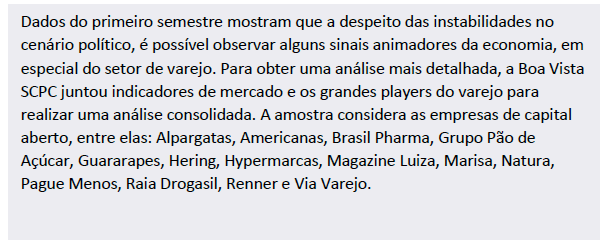

O primeiro semestre do ano foi marcado por grande instabilidade do cenário político. Apesar disso, sinais de melhora foram identificados, e alguns indicadores já apontam recuperação após a intensa deterioração da atividade econômica dos últimos dois anos. A começar pela confiança dos agentes econômicos, dados da Fundação Getúlio Vargas (FGV) têm apresentado significativa uma leve melhora desde 2015, quando a economia passou a apresentar sinas de fraqueza, conforme observado no Gráfico 1. O Índice de Confiança do comércio segue uma trajetória altista, a despeito da queda observada nas últimas duas leituras.

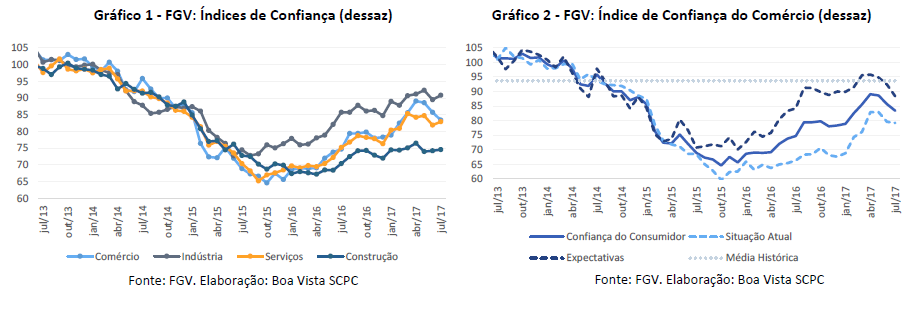

Considerando apenas o Indicador de Confiança do comércio (Gráfico 2), a trajetória de retomada é visível, porém ainda segue bem abaixo da média histórica para o período (mar/2010 até jul/2017).

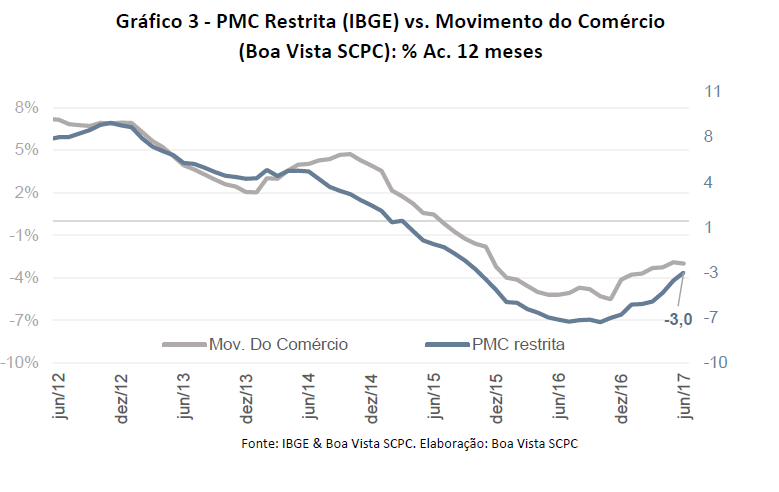

Apesar do aumento da confiança, até então pouco tem se percebido efetivamente nos resultados das empresas. O fator que mais explica essa dicotomia é o fato de que o nível de expectativa futura é que vem puxando pra cima o indicador de confiança. Ele está bem acima do que o índice de situação atual, indicando que o setor enxerga espaço para melhora nos próximos meses, mas ainda não sente os efeitos da melhora no dia a dia. Com a melhora recente de variáveis como inflação e juros, o indicador de situação atual tende a melhorar também. Passando da confiança para os dados reais, a divulgação da Pesquisa Mensal do Comércio (PMC) do Instituto Brasileiro de Geografia e Estatística (IBGE), mostra que o comércio varejista começou a reagir a partir de meados de 2016 – conforme o Gráfico 3 do acumulado em 12 meses. Nessa base de comparação, os últimos dados corroboram para esse cenário de melhora: a última leitura apontou queda de 3,0%, sendo que há exatos 12 meses, ou seja, em junho de 2016, o nível da queda era bem maior: 6,5%. O Indicador do Movimento do Comércio divulgado mensalmente pela Boa Vista SCPC, que é considerado um indicador antecedente da PMC, já vem mostrando esse movimento.

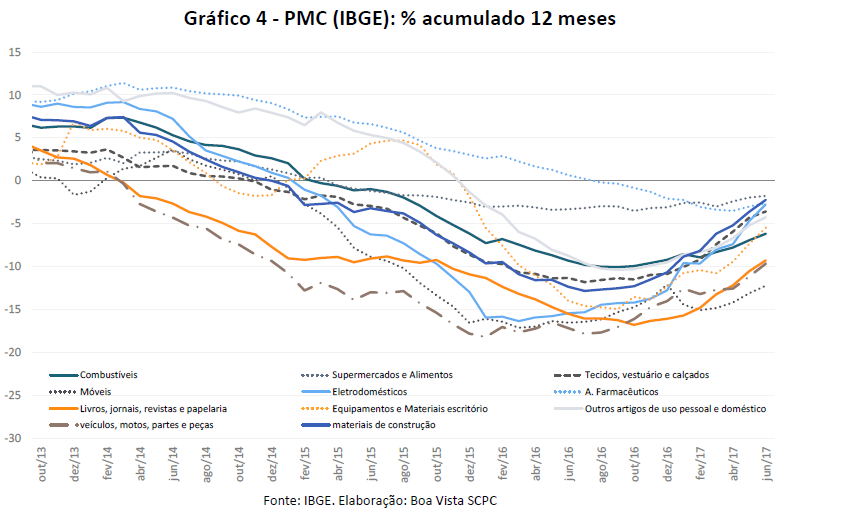

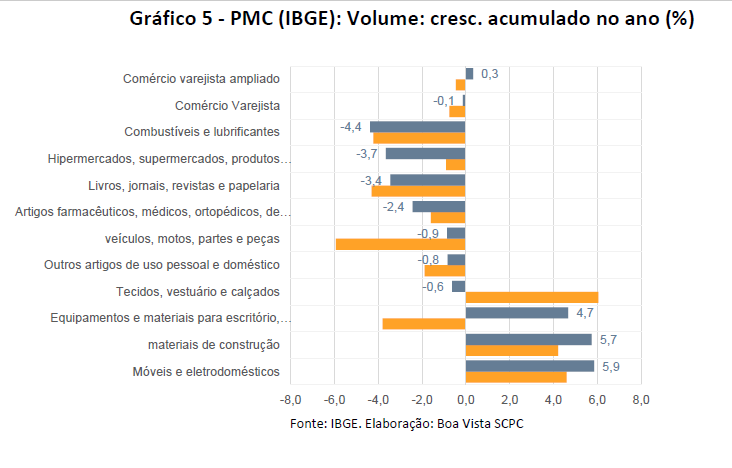

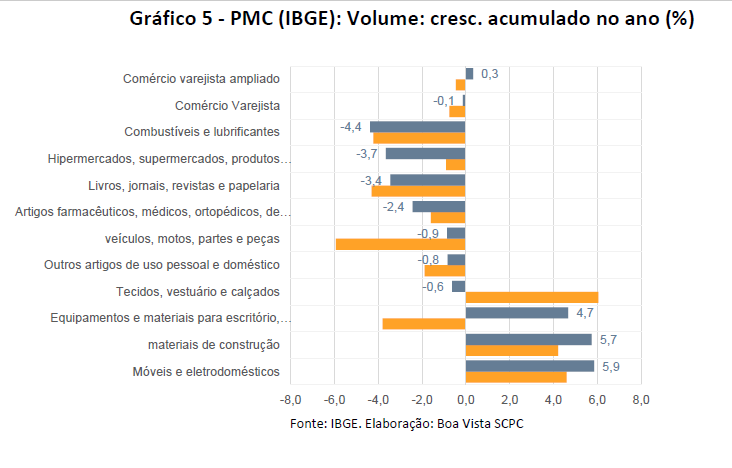

Dentro dos setores da PMC, os setores que mais se destacaram no ano, conforme o gráfico 4 abaixo, que considera as variações acumuladas no ano, foram: (i) Móveis e Eletrodomésticos, (ii) Materiais de construção, (ii) Equipamentos de escritório, (iv) Tecidos e vestuário e calçados e (v) veículos, motos, partes e peças.

Hoje, o setor com melhor trajetória, conforme o Gráfico 4 é o setor de Supermercado, seguido pelo setor de

Móveis e Eletrodomésticos.

Tais movimentos podem ser vistos também por meio da análise da variação no acumulado do ano. Nessa base de comparação, o setor de Móveis e Eletrodomésticos foi novamente um destaque, ao lado de Materiais de construção. Vale ressaltar também, que a despeito de tais setores apresentarem o melhor desempenho, talvez os mesmos não sejam aqueles que mais contribuíram para as leituras da PMC – para isso é necessário fazer a análise considerando os pesos de cada setor. É também importante destacar que esses setores são extremamente dependentes de crédito, que permaneceu restrito e caro por alguns anos. A retomada desses setores e a melhora nas condições de risco da economia devem ser determinantes na recuperação do mercado de crédito.

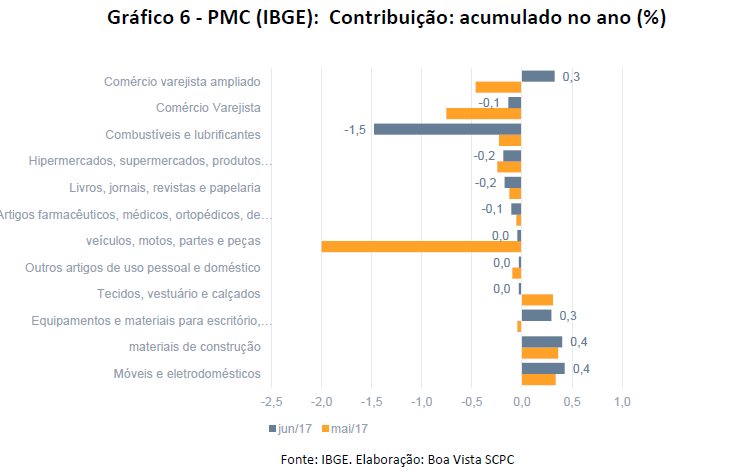

Considerando os pesos utilizados para o cálculo da PMC, os setores de Móveis e eletrodomésticos e Materiais de Construção ainda foram os que mais contribuíram para a melhora do indicador, conforme ilustrado no gráfico 6, abaixo:

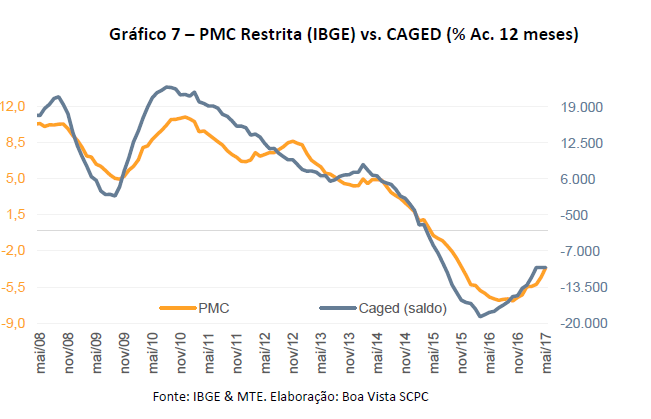

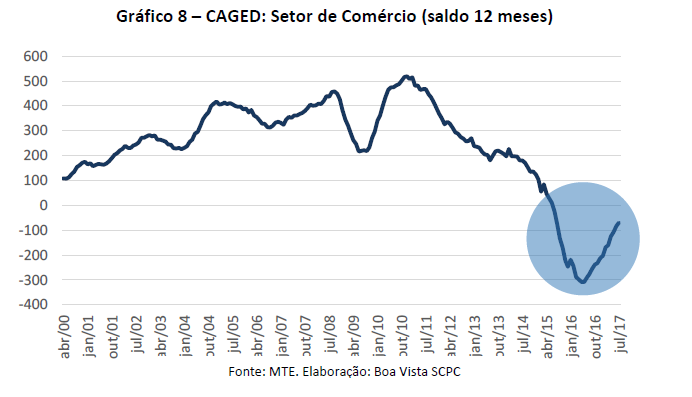

Em relação ao mercado de trabalho, tanto a PNAD (divulgada pelo IBGE quanto o CAGED vem mostrando sinais

benignos nas últimas publicações. Conforme o gráfico 7, é possível observar que a melhora do saldo de empregos do CAGED (Cadastro Geral de Empregados e Desempregados) tem alta correlação com a melhora da PMC. Com a perspectiva de diminuição de desemprego, o setor varejista tende a manter esse cenário de recuperação, ainda que isso será lento e gradual.

Ao observar especificamente o setor de Comércio, os últimos dados já apresentam uma reversão da tendência de queda iniciada em julho de 2015, indicando que o setor varejista está se recuperando aos poucos.

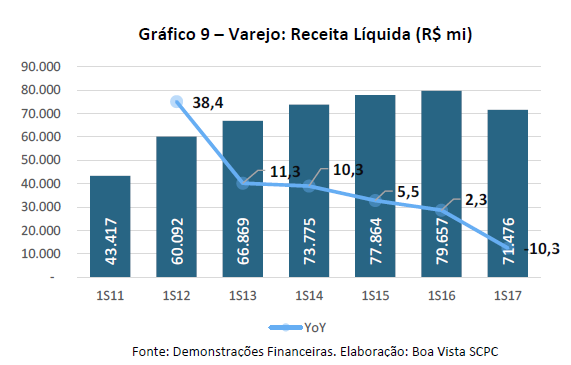

Para obter uma análise mais detalhada do setor varejista, a Boa Vista SCPC selecionou os grandes players do mercado para realizar uma análise consolidada dos resultados do segundo semestre de 2017. A amostra

considera apenas empresa abertas do setor, entre elas: Alpargatas, Americanas, Brasil Pharma, Grupo Pão de

Açúcar, Guararapes, Hering, Hypermarcas, Magazine Luiza, Marisa, Natura, Pague Menos, Raia Drogasil, Renner e Via Varejo.

O gráfico abaixo representa a evolução da receita líquida da amostra, assim como sua variação anual.

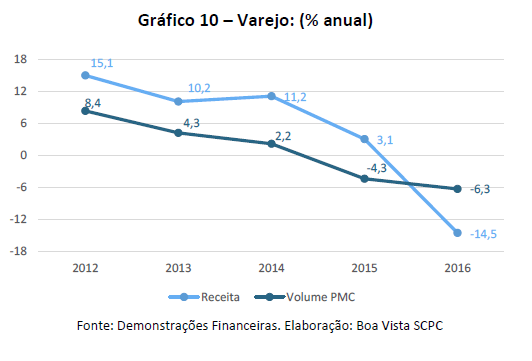

Nesse sentido, é possível fazer uma comparação com os dados da Pesquisa Mensal do Comércio (PMC) do

Instituto Brasileiro de Estatística e Geografia (IBGE). Para isso, foi analisado o resultado do ano da amostra (por

isso a variação abaixo é diferente daquela que mostramos no gráfico 9) com o resultado com a variação anual da

PMC. Sendo assim, foi possível observar uma correlação de 0,87, conforme gráfico abaixo

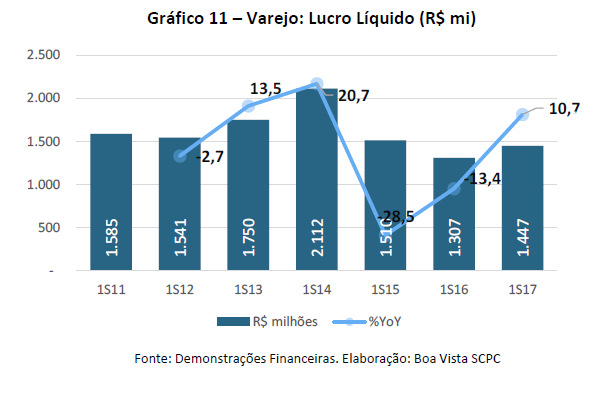

Considerando o lucro líquido, houve um crescimento de 10,0 % entre o 2T16 e 2T17, puxado pelo resultado na

Natura, Guararapes e Magazine Luiza. Se estas não estivessem na amostra, o resultado seria um recuo de 36,9%. O bom resultado da Natura e Magazine Luiza reflete a redução de suas despesas financeiras, enquanto que a Guararapes avançou por meio do bom desempenho de vendas. Ainda assim, o nível de 2016 segue foi bem abaixo

de 2014.

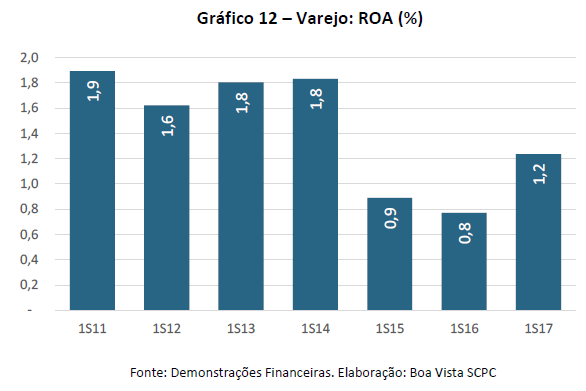

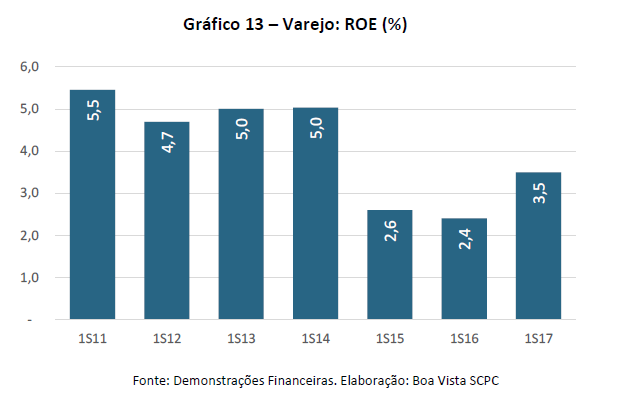

Os lucros subiram e junto com eles os indicadores de rentabilidade sobre os ativos e sobre o patrimônio. Tanto o ROA

(retorno sobre o ativo) quanto o ROE (retorno sobre o patrimônio líquido) voltaram a crescer, apesar de ainda de situarem abaixo dos resultados de 2014.

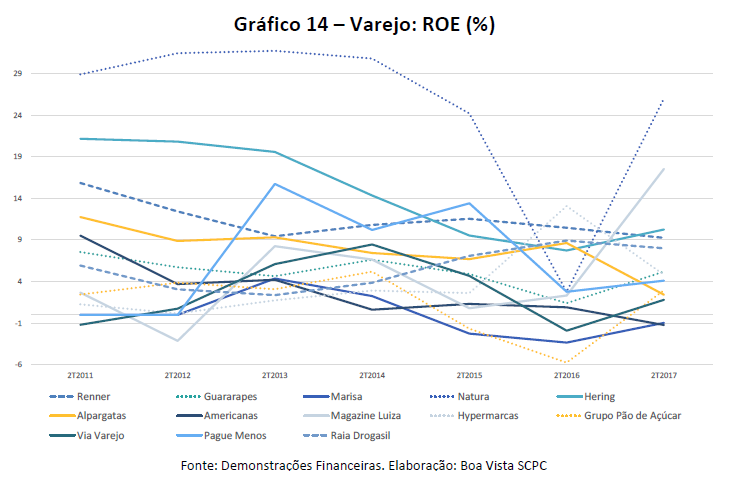

Considerando os ROEs individuais1 (gráfico abaixo), podemos observar que Marisa e Americanas ficaram com os piores resultados no 2T17, sendo que até 2013 elas apresentavam ROEs medianos. Por outro lado, um destaque positivo foi a Raia Drogasil, que teve um crescimento do indicador desde 2013. A Renner, por sua vez, manteve um bom nível do indicador desde 2011, a despeito das quedas observadas em 2016 e 2017.

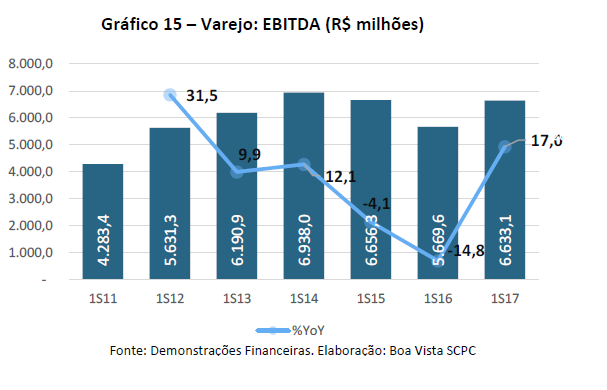

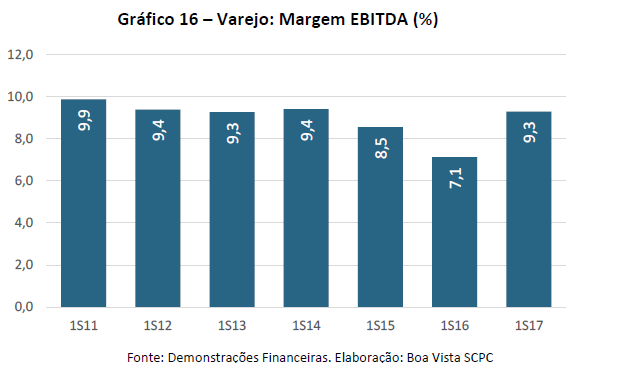

Outro indicador financeiro que também merece destaque é o EBITDA (ou LAJIDA). Sendo assim, o indicador aponta, em linhas gerais, o quanto a empresa gera de recursos apenas em suas atividades operacionais, desconsiderando os efeitos de impostos e financeiros, e é considerado um indicador de geração de caixa.

Conforme o gráfico 16, o EBITDA agregado avançou 17,0% entre o 1S16 e 1S17, o que é uma melhora expressiva em relação às variações anteriores. Um dos maiores destaques é o Grupo pão de Açúcar (EBITDA 2S17 = R$ 1.174 milhões), que segue com um resultado bem acima da amostra (exceto em 2016). As Lojas Americanas, por sua vez, foi a empresa que mais se aproximou do GPA, já que seu EBITDA do 2S17 foi de R$ 1.124 milhões. Considerando a Margem EBITDA, o 2S17 foi marcado pelo retorno ao nível de 2011-2014. O indicador do setor apresentou uma significativa melhora após queda nos últimos anos.

Os dados consolidados das empresas do varejo mostram que apesar da piora nas receitas, os resultados e margens apresentaram significativa melhora, evidenciando ganhos de eficiência, sempre necessários em situações de crise. O setor caminha para um ano positivo, depois de dois anos de retração. Com os ajustes realizados, principalmente nos custos, e a recuperação da atividade econômica, o setor se fortalece, e resultados mais robustos não devem demorar a aparecer.