O indicador da Boa Vista de Demanda por Crédito do Consumidor recuou 1,6% entre os meses de janeiro e fevereiro na comparação dos dados dessazonalizados. O resultado interrompeu uma sequência de quatro avanços na mesma base de comparação, mas não reverteu a tendência recente de alta, tanto que foi observado um aumento de 2,0% no trimestre encerrado em fevereiro, em comparação ao trimestre imediatamente anterior, de setembro a novembro de 2022.

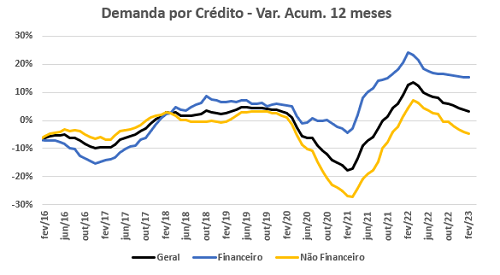

Na série de dados originais, o aumento de 9,5% na comparação interanual não foi suficiente para reverter a tendência de crescimento desacelerado do indicador na análise de longo prazo, que passou de 3,8% em janeiro para 3,3% em fevereiro no acumulado em 12 meses.

Crédito no financeiro e no não financeiro

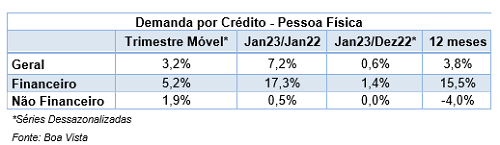

No mês, as aberturas do indicador caminharam na mesma direção, mas a diferença de magnitude nas variações ainda chama mais atenção. Enquanto no segmento “Financeiro” a queda foi de 0,7%, no segmento “Não Financeiro” a retração foi de 2,2%. O mesmo pode-se dizer em relação à comparação dos trimestres móveis: o segmento “Financeiro” avançou 3,5% e o “Não Financeiro” 0,9%.

Já na comparação interanual o quadro foi bem diferente. No segmento “Financeiro” o número de consultas aumentou em 23,8% e no segmento “Não Financeiro” foi observada uma leve queda de 0,2% em fevereiro. Na análise de longo prazo o crescimento no segmento “Financeiro” continua em desaceleração, passando de 15,5% em janeiro para 15,3% na aferição atual, enquanto o segmento “Não Financeiro” se encontra numa trajetória acelerada de queda, agora de 4,7% ante 4,0% até o mês de janeiro.

“A perda de ritmo na demanda vem sendo confirmada mês a mês. No segmento ‘Financeiro’ esse processo tem sido mais devagar, mas ele pode ficar mais nítido a partir do 2º trimestre deste ano. Internamente o risco de inadimplência ainda é elevado em função do cenário econômico adverso e as notícias que vem de fora não são muito animadoras. A reversão dessa tendência é, por ora, muito remota. De um lado os juros e o comprometimento da renda elevados devem esfriar a demanda, enquanto de outro os riscos tendem a limitar um pouco a oferta de crédito” diz o economista da Boa Vista, Flávio Calife.

Segue abaixo a tabela contendo o resumo dos dados apresentados.

Metodologia

O indicador de Demanda do Consumidor por Crédito é elaborado a partir da quantidade de consultas de CPF à base de dados da Boa Vista por empresas. As séries têm como ano base a média de 2011 = 100 e passam por ajuste sazonal para avaliação da variação mensal. A partir de janeiro de 2014, h/ouve atualização dos fatores sazonais e reelaboração das séries dessazonalizadas, utilizando o filtro sazonal X-12 ARIMA, disponibilizado pelo US Census Bureau.

Nota: Os dados que constituem a base do indicador de Demanda do Consumidor por Crédito não guardam qualquer relação, comercial ou operacional, com a Boa Vista. O indicador visa antecipar alguns movimentos e tendências referentes ao mercado de crédito como um todo, sem qualquer especificação por empresa, independentemente do setor ou porte.